個人事業主や会社経営している社長は、何度か考えるタイミングがあるのではないでしょうか。

不正や虚偽申告をしていなくても、なんとなく「税務調査怖い」と思っている人も多いでしょう。

巷では「税務調査があると必ず何かしら出てくる」といった噂も、まことしやかにささやかれています。

税務調査の経験がない人にとって、見た経験がない幽霊におびえるのと同じ状況でしょう。

「よく分からないから怖い」

そのような人は、税務調査がどのようなものか、知ることから始めましょう。

税務調査は申告内容が正しいかどうかの確認

税務調査は、納税者の提出した申告内容が正しいかどうか確認することです。

「税務調査」と検索すると下記の内容が出てきます。

【税務調査とは】

税務調査とは、国税庁が管轄する税務署などによって、納税者が正しく税務申告を行っているか調査することです。

法人税や所得税をはじめとする多くの税金は、納税者(法人、個人)が自ら税額を計算して申告・納付する「申告納税制度」が採用されています。税額の計算ミスや虚偽の申告の可能性もあるため、不正行為の防止や申告内容の確認を目的に税務調査が行われています。出典:AGS media

上記のように、日本では税金の多くが、納税者である法人や個人が自分で税額を計算し、申告・納付するやり方です。

ただ、税金の申告をする人すべてが普段から税金の計算をしているわけではありません。

特に確定申告の場合、普段計算をしない人が年に1回、慣れない計算をして税金計算している場合が多いです。

慣れない計算で、ミスに気が付かないまま申告・納税する場合もあります。

計算ミスが原因で、同じ収入でも納付する税金が違うと、不公平が生じます。

税金での不公平を生じさせないために、納税者が正しく税務申告を行っているか確認する。

実際の税務調査は実地調査と簡易な接触

税務調査を検索すると、「強制調査」と「任意調査」の説明が多くあります。

裁判所の令状があれば強制調査で、裁判所の令状がなければ任意調査です。

実際の税務調査は任意調査がほとんどで、強制調査はよっぽど悪質でない限り行われません。

税務調査のほとんどは「任意調査」ですが、任意だからといって実質的には拒否できません。

拒否した場合は「50万円以下の罰金又は1年以下の懲役」の罰則があります。

「罰則を考慮しても、調査を拒否する」といった人に会ったことはありません。

任意調査には「実地調査」と「簡易な接触」があり、税務調査のほとんどがこのどちらかです。

税務調査員が来るのが実地調査

税務調査員が職場や自宅に訪れるのが実地調査です。

実地調査では税務調査員が職場や自宅に訪れて、申告書の作成時に使用した資料確認、聞き取りがされます。

実地調査にも3種類あります。

- 一般調査

- 特別調査

- 着眼調査

【一般調査】

高額・悪質な不正計算が見込まれる事案を対象に深度ある調査を行うもの【特別調査】

多額な税漏が見込まれる個人を対象に、1件当たり10日以上を目安に実施している調査【着眼調査】

資料情報や申告内容の分析の結果、申告漏れ等が見込まれる個人を対象に、実地に臨場して短期間で行う調査

一般的に事業者に対して、事業所や自宅に調査官が訪問して行われる調査です。引用:国税庁HP

実際行われる実地調査のほとんどが、「着眼調査」です。

実地調査は、事務所や自宅に税務調査官が訪問して行われるのが一般的です。

ここで、税務調査は事務所や自宅で受けなければならないのか、といった問題が出てきます。

個人事業主や小規模法人の場合、自宅スペースの一部を事務所として使用しているケースも少なくありません。

「プライベートな場所に来て欲しくない」

「狭い事務所で従業員に内容すべて聞かれてしまう」

といった状況もあります。

結論として、税務調査は自宅以外でも受けられます。

資料が準備でき、税務署の守秘義務が果たせる場所であれば、下記の場所でもOKです。

- 管轄する税務署の会議室等

- 税理士事務所

- 貸し会議室

レンタルオフィスの共用部分など、他人に話の内容を聞かれる可能性がある場所での税務調査はできません。

個人事業で自宅の家賃を全額経費にしてる場合は、「100%経費なら、プライベートな部分はないですよね?」と調査で指摘される可能性もあるので注意してください。

実地調査は、税務調査員が職場や自宅に訪れるのが基本です。

ただ、上記の条件を満たせば、職場や自宅である必要はありません。

文書や電話連絡での税務調査は簡易な接触

文書や電話連絡で行われる税務調査が、簡易な接触です。

実地調査とは異なり、税務調査員は職場や自宅に訪れません。

原則、納税者の職場や自宅に臨場せず、文書や電話による連絡、または来署依頼による面接を行って申告内容を調査します。

所得税の実際の税務調査は簡易な接触が増加傾向

実際の税務調査は、簡易な接触が増加傾向にあります。

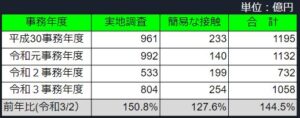

個人の所得税・消費税は「実地調査の件数」と「簡易な接触の件数」が公表されています。

数字を見ると「簡易な接触の件数」は多いです。

個人の所得税・消費税の調査件数

【個人の所得税調査件数】

個人の場合、所得税を納付しますが、人によって状況は様々です。

- 会社員や公務員など、職場の年末調整で完了する人

- 会社員や公務員などで、医療費控除やふるさと納税で確定申告した人

- 会社員やアルバイトで、給料が2か所以上から発生していて確定申告した人

- 1人で数件の取引先からの仕事を受けている個人事業主で確定申告した人

- 従業員を数人抱えて、店舗や工場もある個人事業主で確定申告した人

所得税は、幅広い人が納付します。

- 会社員

- 公務員

- 学生アルバイト

- 年金受給者

- フリーランス

- 1人でお店をしている人

- 家族だけでお店をしている人

- 従業員数十人規模で事業をしている人

そんな所得税の税務調査件数が下記の表です。

所得税の調査件数

引用:

令和元事務年度 所得税及び消費税調査等の状況

令和2事務年度 所得税及び消費税調査等の状況

令和3事務年度 所得税及び消費税調査等の状況について

実地調査と簡易な接触の調査件数を比較すると、7倍~20倍、簡易な接触が多いです。

簡易な接触での調査件数が多い理由は大きく2つ。

- 税務調査員の人数が限られる

- コロナウイルスの影響で拡大

税務調査員の人数が限られる

税務署職員の人数は減少傾向にある一方、調査件数全体は増加しています。

こうした中で、限られた税務調査員で、効率的に多くの調査を行う必要が出てきます。

ただ、税務署は不正やそもそも確定申告をしない人に対しては、厳正な実地調査も必要です。

厳正な調査が必要なところには実地調査を行い、それ以外は簡易な接触で調査する傾向にあります。

コロナウイルスの影響で拡大

簡易な接触を今まで以上に増加させた大きな要因の1つがコロナウイルスです。

上記の表で注目するのは令和元事業年度と令和2事業年度。

実地調査が59,683件から23,804件に一気に減っています。

これはコロナの影響で、令和2年の4月あたりから調査の数が激減したからです。

実地調査は一気に減っていますが、その代わりとして簡易な接触は増加し、最終的な調査件数は前年と比較して増加しています。

簡易な接触は書面や電話で進めます。

実際に訪問する実地調査がコロナの影響でできない分、簡易な接触に力を入れていたようです。

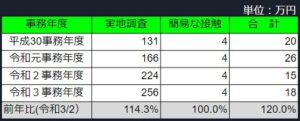

所得税の税務調査で非違があった件数

所得税の税務調査があった件数のうち、漏れやミス、不正などが見つかった件数と割合です。

申告漏れ等の非違があった件数

申告漏れ等の非違があった割合

引用:

令和元事務年度 所得税及び消費税調査等の状況

令和2事務年度 所得税及び消費税調査等の状況

令和3事務年度 所得税及び消費税調査等の状況について

実地調査では80%以上で申告内容の漏れやミス、不正などが見つかっています。

簡易な接触より実地調査の方が漏れやミス、不正発覚確率が高いのは、調査内容によるものでしょう。

実地調査は簡易な接触と比較して、税務調査員の時間と労力をかけるため、「確実に追加の税金を徴収できる」と見込んだところに行きます。

これにより、申告内容の漏れやミス、不正率が高い傾向にあります。

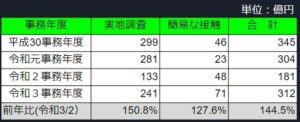

所得税の申告漏れは1300万円超も

所得税の申告漏れは1人当たり800万円~1300万円超です。

税務調査で所得の申告漏れが発覚した金額が下記の通りです。

申告漏れ所得金額

1人当たりの申告漏れ所得金額

令和元事務年度 所得税及び消費税調査等の状況

令和2事務年度 所得税及び消費税調査等の状況

令和3事務年度 所得税及び消費税調査等の状況について

実地調査で発覚した申告漏れの金額は、簡易な接触と比較して2倍ほどあります。

令和3事務年度で1人あたり申告漏れの所得が、実地調査で1300万円超、簡易な接触で53万円です。

1人あたりの金額で見ると、実地調査については平成30事務年度から令和3事務年度まで金額が上がっています。

これはコロナで件数が減った分、税務署がより多く税金を取れそうなところに絞って調査先を優先して選定している、と説明されています。

税務調査で発生する追徴税額

税務調査で何らかの漏れやミス、不正が発覚すると追徴税額が発生します。

追徴税額

1人当たりの追徴税額

引用:

令和元事務年度 所得税及び消費税調査等の状況

令和2事務年度 所得税及び消費税調査等の状況

令和3事務年度 所得税及び消費税調査等の状況について

直近の追徴税額が実地調査で256万円、簡易な接触で4万円発生しています。

あくまで日本全体の平均ですので、税務調査で全ての方がこれだけの追徴税額が発生するとは限りません。

当然ですが平均以上の追徴税額が必要な人もあれば、平均より少ない追徴税額の人もいます。

個人事業といっても、年商100万円未満の小規模なところもあれば、年商10億超えのような大規模なところもあります。

【個人事業主の消費税】

消費税の税務調査件数は、所得税ほど多くありません。

これは売上が一定以上の事業主しか消費税を納付しないからです。

消費税の調査件数

申告漏れ等の非違があった件数

申告漏れ等の非違があった割合

追徴税額

1人当りの追徴額

引用:

令和元事務年度 所得税及び消費税調査等の状況

令和2事務年度 所得税及び消費税調査等の状況

令和3事務年度 所得税及び消費税調査等の状況について

基本的に不正や漏れ、ミスが発覚した割合は所得税と大きな変化はありません。

1人あたり実地調査で143万円、簡易な接触で10万円です。

個人事業主で、所得税、消費税を両方納めている人も多いでしょう。

所得税と消費税の追徴税額を合わせると、令和3事務年度で、1人あたり実地調査で400万円、簡易な接触で14万円です。

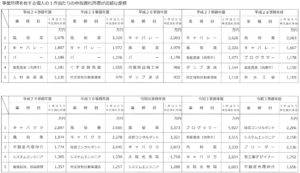

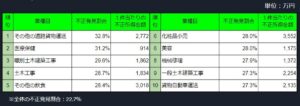

個人事業の業種で申告漏れが多いのは何かというのも公表されています。

順位 業種目 1件当たりの

上記の表は、令和3年度の申告漏れ所得金額ランキングです。

経営コンサルタント、システムエンジニア、ブリーダーの順になっています。

コロナ前までは風俗業、キャバクラが1位2位を争っていました。

しかしコロナで営業が難しくなったようで、今まで風俗業、キャバクラの次に多かったコンサルとエンジニアが上位になりました。

システムエンジニアはコロナで在宅勤務が普及。

システムで売上や利益が上昇したところを税務署が目を付けられた結果でしょう。

ブリーダーはコロナ禍で自宅にいる時間の増え、ペットを飼いはじめる人が増えたため、それに伴って売上が上昇したようです。

売り上げが増えて確定申告の時に税金が急に高額になると、不正をしてでも税金を減らそうとする人が増えるんですね。

法人の法人税・消費税の調査件数は所得税より多い

次は株式会社をはじめとした法人の法人税、消費税調査の件数です。

個人の所得税よりも調査件数が多いです。

これは法人の方が売上や規模が大きいから、といわれています。

【法人税】

調査件数

申告漏れの非違があった件数

申告漏れの非違があった割合

引用:令和元年事業年度 法人税等の調査実績の概要

令和2年事業年度 法人税等の調査実績の概要

令和3年事業年度 法人税等の調査実績の概要

不正や漏れ、ミスが発覚した割合は個人では約83%~88%ですが、法人は約75%~80%と若干低いです。

これは法人の場合は税理士へ依頼している可能性が高く、不正や漏れ、ミスの発覚率が低い、といわれています。

法人の申告書は、個人の確定申告書と比較して作成する書類が多く、複雑で、自分自身で申告書を作成するのは難しいです。

税理士に依頼すれば、客観的な判断や税務署の考え方から提案してくれます。

また、税務調査が相手でも税務署の言いなりにはなりません。

税務署からの指摘も法的根拠に基づいて反論するので、不正や漏れ、ミスの発覚割合は低いようです。

申告漏れ所得金額

引用:令和元年事業年度 法人税等の調査実績の概要

令和2年事業年度 法人税等の調査実績の概要

令和3年事業年度 法人税等の調査実績の概要

不正や漏れ、ミスが発覚した際の所得金額は個人と比較しても多額です。

それは法人の場合、個人と比較して売上や利益規模が大きい傾向にあるからです。

所得金額が大きいので、追徴税額も大きくなります。

ただ単純に、所得税と法人税では税率も異なるので、比較できません。

法人も簡易な接触はありますが、税務署がデータを公表していません。

追徴税額

1件当たりの申告漏れ所得金額

1件当たりの追徴額

引用:令和元年事業年度 法人税等の調査実績の概要

令和2年事業年度 法人税等の調査実績の概要

令和3年事業年度 法人税等の調査実績の概要

一件あたりの申告漏れ所得と追徴税額です。

個人の所得税と消費税の追徴税額の合計が400万円ほどでした。

法人の法人税と消費税の追徴税額合計は令和3事務年度で560万、令和2事務年度は780万と大きいです。

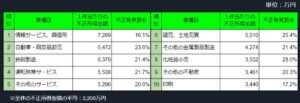

法人は下記の内容が10位まで公表されています。

- 不正発見割合の高い業種

- 一件あたりの不正所得金額の大きい業種

不正発見割合の高い10業種

不正1件当たりの不正所得金額の大きな10業種

不正発見割合は全体の平均22%程、一番割合が高い業種で33%程です。

1件あたりの不正所得金額の大きい業種は1位の情報サービス、興信所です。

情報サービス、興信所は全体平均の不正所得金額が2200万程なのに対して、7300万近くと、3倍以上の不正所得があります。

情報サービス、興信所が「不正1件当たりの不正所得金額の大きな10業種」の1位になったのはコロナウイルスが関係しているようです。

コロナ禍による自粛ストレス

↓

浮気が増える

↓

浮気された嫁・旦那が探偵に調査を依頼することが増える

↓

探偵ウハウハ

↓

税金ヤバい!利益を誤魔化して申告しよう

↓

税務調査で多数発覚!ランキング1位に。

税務調査の流れ

一般的な個人や法人に対して行われる税務調査(着眼調査)の流れは下記の通りです。

- 電話連絡

- 日程調整

- 事前通知

- 実地調査

- 結果報告

- 是認or修正申告等の推奨

- 修正申告または更正処分

- 調査終了

- 本税・加算税・延滞税の納付

①電話連絡

税務調査は電話連絡からはじまります。

顧問税理士がいて税務署からの連絡が税理士にいくようにしてあれば、税理士へ電話連絡があります。

税務署の希望日程と顧問税理士の都合を調整後、顧問税理士は納税者に確認して日程調整し、税務調査日が決定する流れです。

顧問税理士がいない、または、顧問税理士がいても、税務署からの連絡が税理士に行く申請がしていないケースもあります。

その場合、個人事業は事業主に、法人は法人の代表者宛に税務署から電話があります。

②日程調整

事業主や法人の代表者宛に電話連絡があった場合は、税務調査が行われる旨と日程調整があります。

税務署から電話があった時点でスケジュールを決められれば、その場で日程調整を、難しければ「後日連絡します」という形で日程調整をします。

実地調査にかかる日数の目安は法人2日、個人1日。

規模や資料の量によって法人でも1日で終わったり、個人で3日以上かかったりと、ばらつきがあります。

③事前通知

事前通知は大きく3点伝えられます。

- なんの税目を(法人税、所得税、消費税など)

- 何年分(通常は3年分)

- 誰が(どこの税務署、どの部門、担当者が誰か)

事前通知は最初の電話連絡時に伝えられるケースや、調査初日に伝えられるなど、税務署の担当者によってタイミングが変わります。

④実地調査

実地調査は、税務署が会社等にやってきて、話を聞いたり書類を確認したりすることです。

「実地調査」の多くは、下記の時間配分で行われます。

- 午前10時~スタート

- 途中の区切りのいい時に~昼休憩(1時間程度)

- ~午後4時頃終了

午前中は事業の概況確認です。

- どういう流れで売上を受注しているか

- 新規の集客はどのようにしているか

決算書の数字には表れない、事業全体の流れを確認されます。

業務全体の流れを確認する中で、プライベートに関する内容を聞かれるケースもあります。

「飲みに行くのは好きですか?」

「ゴルフは好きですか」

上記の質問で「好き」と答え、後から調べる経費の中に、飲み屋やゴルフのものがあると

「仕事ではなくてプライベートなんじゃないですか?」

といった疑惑を持たれる場合もあります。

事業全体の流れ確認が終わると、実際に下記の内容を確認していきます。

- 帳簿

- 領収証

- 請求書

- 伝票

- その他の資料

⑤結果報告

実地調査が終わると、実地調査で見つかった不備など明らかなものがあれば伝えられます。

ただ、実地調査で見つかった不備だけで調査が終わるわけではありません。

不備や疑問に思われる部分の資料を税務署が持ちかえり、税務署内でどう扱うか検討が行われます。

⑥是認or修正申告の勧奨・⑦修正申告または更正処分・⑧調査終了

税務署内での検討が終わると是認か修正申告の勧奨が行われます。

- 是認は、税務調査で不備が見つからなかった又は少額で見逃してもらえた等により税務調査での追加の納税は発生しないということ。

- 修正申告の勧奨は、経理内容に不備があった場合、「ここがこれだけ間違っているからこれだけ利益が増える。よって税金がこれだけ増えるからその内容で修正申告して(その分の税金を追加で払ってほしい)」と伝えられます。

税務署の内容に納得できないのであれば、「修正申告をしない」という選択も可能です。

ただ、このタイミングで修正申告をしないと、税務署で「更正」といった手続きをする必要があります。

更正をするには、追加で資料や情報が必要になるケースがほとんどです。

実地調査をさらに追加で行うことになるので、時間的・精神的な負担が増える場合が多いです。

「修正申告が面倒」といった安易な理由で「修正申告をしない」選択はしない方が無難でしょう。

「どう考えても納得できない」

「実地調査が追加になってもいい」

という状況であれば、修正申告をしない選択肢もOKです。

修正申告書の提出か更正処分のどちらかにより税務調査は終了となります。

⑨本税・加算税・延滞税の納付

修正申告又は更正処分後、追加での税金が発生した場合は、下記の税金を納付します。

- 追加で発生した税金

- 加算税

- 延滞税

加算税は少なく申告していたことに対する罰則的なものです。

延滞税は、本来の期限より遅くなったことに対する利息です。

税務調査で追加納付が出た場合のデメリットは罰則と利息

税務調査で追加納付があった場合、罰則として加算税、利息として延滞税が発生します。

少なく申告していたことに対する罰則である加算税

税務調査で追加納付があった場合、本来の税額より少なく申告していた罰則として加算税があります。

加算税にも「過少申告加算税」と「重加算税」があり、状況によって課される種類と利率が違います。

【過少申告加算税は5%~15%課される】

過少申告加算税の場合、5%~15%の加算税があり、税務調査後に確定した過少申告加算税は下記の利率で発生します。

過少申告加算税

引用:過少申告加算税 税率

例えば、もともとの申告納税額が60万円で、税務調査で本来支払うべき税額が100万円と確定した場合、当初の金額が60万円超なので、今回増えた税額40万円に対してその15%の6万円を過少申告加算税として追加納付します。

さらに、40万円の納付が本来の納税より遅れて支払われるので、遅れた期間分の利息相当で延滞税も納付する必要があります。

【重加算税は35%~40%課される】

加算税は過少申告加算税だけではなく、重加算税があり、35%~60%加算されます。

重加算税

※過去5年以内に無申告加算税、もしくは重加算税がある場合は+10%

※スキャナ保存、電子取引等に関する仮装隠蔽がある場合は+10%

重加算税は、過去に同様の重加算税対象になったことがあって、電子取引についての不正があると最大60%です。

重加算税は仮装・隠蔽があると発生します。

- 二重帳簿の作成

- 帳簿書類の破棄

- 帳簿書類の改竄

- 売上・在庫の脱漏

- 簿外資産の流用

簿外資産の流用は帳簿に載せる必要があるものを載せないまま、使用することです。

例えば、現場で発生した鉄屑を買取業者に販売し、会社の収益に入れないでそのまま従業員の懇親会費用に充てた場合は簿外資産の流用にあたります。

重加算税が発生するデメリットは、加算割合が大きいだけでありません。

- 調査期間が7年に延びる(通常は3年もしくは5年)

- 税務調査が3~5年のペースで来る

調査期間が7年に延びるのは大きなデメリットです。

通常、税務調査の期間は3年もしくは5年ですが、重加算税が発生すると、調査期間は7年です。

7年分の追加の税金と重加算税、延滞税が発生します。

また、その後の税務調査が3年~5年のペースで来る可能性が高まります。

事前に準備は漏れや間違いがないかの確認と資料の準備

実際に実地調査が行われる場合、事前に準備するのは2点です。

- 売上漏れや経費に間違いがないかの確認

- 資料の準備

①売上漏れや経費に間違いがないかの確認

まずは、調査期間の売上等の漏れがないか、経費に間違いがないか等を確認します。

- 単純な漏れ

- 自販機手数料、鉄くずの売却

- 従業員の不正

- 経費の二重計上(現金とクレジットカード等)

- 数字の誤り

【単純な漏れ】

例)現金で売上をもらっていたけど帳簿に入れないまま金庫に残ってた

【自販機手数料、鉄くずの売却】

例)帳簿に入れていない自販機手数料や鉄クズ売却し、懇親会で使った

【従業員の不正】

例)社長や事業主が知らなくても、従業員が取引先からキックバックをもらっている→不正として重加算税の対象になるケースがあります。

【経費の二重計上】

例)1つの支払いを現金とクレジットカードで2回払っていることになっている

【数字の誤り】

例)経費が1桁間違えて入力してあった

故意であってもなくても、誤りがあった場合はまずは税額を計算してみましょう。

過少申告加算税は、税務署から連絡があってからでも、実地調査より前に修正申告すれば5%加算税が下がります。

例えば追加で税金が100万円発生するのであれば、事前の修正申告で加算税が5万円減ります。

事前に見つかった誤りが重加算税に該当する内容であれば、調査前なら過少申告加算税しか発生しません。

実地調査で加算税が見つかった時に比べても、25%減ります。

重加算税が課されないので、その後3〜5年周期で税務調査が来るといったサイクルにもなりません。

②資料の準備

実地調査期間の資料を揃える必要もあります。

基本は3期分。

- 帳簿関係(出納帳、総勘定元帳、手形記入帳、売掛帳、買掛超、棚卸表、源泉徴収簿等)

- 原資資料(通帳、見積書、契約書、納品書、請求書、領収書、棚卸表集計前の資料等)

- 株主総会の議事録

- 役員報酬の改定

- 賞与の支払い

会社のお金に関する資料全てを用意しておきます。

実地調査では、税務署員に何度も「この資料を見せてほしい」といわれます。

その際にスムーズに見せられる状態で用意しておきましょう。

税務調査の対応を税理士に依頼するメリットは税負担の軽減

税務調査の対応を税理士に依頼するメリットは税負担の軽減です。

法人では税理士に依頼していないケースは少ないですが、個人事業主やフリーランスの場合は税理士に依頼していない人も多いです。

税務調査に税理士がいるメリットは次のことでしょう。

- 追加で発生する税負担を軽減できる

- 税務調査前に事前に内容確認ができる

- 当日の心理的負担を軽減できる

①追加で発生する税負担を軽減できる

調査官の中には税理士がいないと、法的根拠のない内容で税務署の指示通り、多額の税額を納付させようとしてくるケースもあります。

調査官が「こういうものです」と言えば、税金や法律に詳しくない場合は納得するしかないと思っているようです。

言われた側もほとんどの場合、調査官が言うことはすべて正しいと思うようです。

税理士がいれば仮に調査官が間違った指摘をしてきた場合、法的根拠で反論、または、調査官からの指示に疑問があれば、法的根拠の提出を求めます。

つい最近立ち会った税務調査で実際にあった話でいうと、

調査官が明らかに法律的に間違った方法により減価償却費の額を計算してきました。

何も言わなければそのまま税金の計算がされ、数十万円余分な税金が発生し、罰則的に加算される加算税も数万円多く発生するという内容でした。

その調査官の風貌はどう見ても30台中盤。

新人の調査官というわけでもありませんでした。

そんな年齢の調査官ですら簡単な減価償却費の計算を間違って解釈していたのです。

こういったレベルの調査官は数少ないと思いたいですが、ゼロではないというのが実態です。

②事前に内容の確認ができる

明らかな誤りがあった場合、税務調査がはじまる前に修正申告をするという手段を検討できます。

事前に修正することで、前述のとおり加算税が低く抑えられる場合があります。

③心理的負担の軽減

前述していますが、税務調査は経験したことのない人にとって、見た経験のない幽霊におびえるのと同じ状況です。

「どうなるか心配で夜なかなか眠れなくなった」といった人もいます。

税金の専門家の存在があるだけでも不安は軽減されるようです。

税務調査の対応を税理士に依頼するデメリットは税理士の報酬

一方、税理士に依頼するデメリットは税理士報酬が発生することです。

いくら追徴税額が10万円低くなっても、税理士報酬として20万円払っていたらマイナスになってしまいます。

また、税理士が必ず「税務調査の強い味方」とは限りません。

もちろん税務調査の強い味方という税理士も多いと思うのですが、そうでもない税理士がいるという事実は知っておいて損はないと思います。

税務調査対応レベル1(いない方がいい)

調査官の味方になる、調査官と一緒に説教してくる

全体の5%の税理士が該当します。(私の個人的な偏見です。)

こんな税理士いるの?と思うかもしれませんが、実際にいるんです。

数は少ないので滅多に当たらないと思いますが、調査官に指摘された内容について「それはダメですよ」「○○さん(調査官の名前)の言うとおりだから修正しないといけませんよ」みたいなことをいう税理士が。

そんな税理士の考えはこんな感じだと推察します。

- 立場の強い調査官側の味方

- 調査官の味方になれば、自分は税務署に目を付けられない

完全に税理士側の都合なので、もしそんな税理士だったら、税務調査の途中からでもいいので、別の税理士に依頼することをおススメします。

税務対応レベル2(いてもいなくても変わらない)

税務調査官のいいなり、いるだけで何もしない

全体の20%の税理士が該当します。(私の個人的な偏見です。)

こんな税理士はそこそこいるようです。

調査官に何か指摘されると肯定も否定もしないで「そうですか」と答えるだけ。

出されたお茶だけ飲みながら、終始ボーっとしていたり、スマホを見ていたり。特に何もしない。

調査官に資料を依頼されたら経理の担当者にそのまま伝えるだけ。

税理士の考えはレベル1の税理士と同じようなことですが、調査官の味方にならないだけマシだと思ってください。

税務対応レベル3(いてくれると安心するけど・・・)

税務調査官に反論する(感情的)

全体の50%の税理士が該当します。(私の個人的な偏見です。)

このレベルの税理士はいると心強いかもしれません。

なんてったって、調査官が何か言ってきたら反論してくれますから。

だけど、感情的だから「社長も反省してくれるから見逃してください」や「次からはちゃんとやるので今回は見逃して」みたいな感じが多いです。

この反論で見逃してくれるやさしい調査官がいるのは事実ですが、全ての調査官がそうではないので注意が必要です。

税務対応レベル4(絶対いてほしい)

税務調査官に理論的に反論する

全体の25%の税理士が該当します。(私の個人的な偏見です。)

「こういう判例があるから、これはこの処理で間違っていないはずだ」「その指摘違いますよねキリ」みたいな。

こういう税理士だと、絶対的に税務調査に立ち会ってもらった方がいいと思います。

税理士に依頼するべきかどうか

税理士に依頼するべきかどうか、どの税理士に依頼するかは事業主の判断次第です。

上記を踏まえ、税理士に依頼するかどうかを「税理士への報酬」と「発生する可能性のある税額」を天秤にかけて検討しましょう。

- 自信がないなら任せる

- 立ち合い報酬とのバランスを考え、適切な対応の税理士を選ぶ

- 顧問税理士が頼りない場合は、調査の途中からでも別の税理士への依頼を検討する

税務調査の連絡があって、税理士に依頼するかどうか迷うのであれば、まずは近くの税理士事務所に問い合わせするといいでしょう。ほとんどの事務所で初回は無料で相談に乗ってくれるはずです。

問い合わせをしてから決めてもいいです。

\無申告でお困りの方はこちら迄/

<この記事の執筆者>

おまかせTAX/檜垣昌幸税理士事務所

代表税理士 檜垣昌幸

会計ソフトの販売、自動車販売会社、税理士事務所を経て2018年に税理士として独立。

個人・法人の税務を中心に、無申告や税務調査の対応や補助金や融資の申請支援も積極的に行っている。※本記事の投稿時点(2023年2月3日)の法令・情報に基づいて作成しました。

その後の法改正等に対応していない可能性がありますので予めご了承ください。※万が一掲載内容に誤りがあり読者に損害が生じた場合でも当方は一切責任を負いません。